一个典型失败的理财方案 #D10

前二天,哥哥的微博钱包里,莫名其妙多了几十元钱。不知哪路豪杰赏赐。

谢谢给哥哥微博打赏哦,哥哥的微博地址是:weibo.com/yevon1ou

几十元的小钱,我也懒得提出来。于是便“一元偷看”,东看西看。

不知道哪一位大V的微博问答中,翻到如上问答。顿时把哥哥逗乐了。

实在是再典型不过的例子,值得我们逐句分析。

一) 债券

首先我们看第一句:13年开始利率下行,应该买交易所企业债,地方债。

这句话的特点是,这句话是错误的。

这是典型的“传统”理财顾问套路,传统理财顾问的骨子里,就是60%股票+40%债券。

传统理财顾问的第一个回答,往往都是债券。

为什么,因为在一个理财资产包中,债券起的是“基石”的作用。

中国所有的交易所债券,地方债,甚至企业债,虽然名义不同。但是大家心知肚明,债券默认是“保底”的。刚性兑付。

-

无论如何,100%本金总是可以拿回来的。

-

国债的话,100%本金+利息,肯定可以拿到。

在一个投资组合中加入债券,是非常明智的做法。只要客户拿出40%的资金买债券,再加上三四年的利息,基本上50%就保了。

拿剩余的钱买股票,股票有可能亏,但也不见得亏到一文不值。

这些因素加起来,至少客户的70~80%本金是保住了。

而客户八成保底,他就不会找理财顾问闹。这是一条非常有趣的行业骗术。

那么,债券的缺点是什么。债券的缺点,是它的回报非常非常低。

一般情况下,和“三年期定存”,差异不会超过0.25~0.50%

你设想一下,假设你付了88元,找一个“大师”询问,怎样才可以“理财”。让自己和家人获得保值增值。

大师指点了一条“保本+稳健”的方法,是让你把90%的资金存定存。滚利息一定超过>100%

剩下的10%,拿出来做各种投资,上不封顶。

A:我设计了一个保本,稳定,收益率上不封顶的基金组合。

B:那是什么

A:拿20000元存定期,然后每天买一注双色球

B:滚

只要是“交易所债券”,其回报注定非常非常之低。一般在4.5%左右。

当然,你也可以博一点差价。

例如在“利率下行”阶段,债券价格会上升。

便如同开卷明义,“世界大势,浩浩荡荡。全球宏观经济大趋势………blablabla”。

听起来是不是很高大上?“传统”的理财经理和你推介,上手PPT拿出来,1/3的篇幅讲“世界宏观大势”,那是绝对免不了的。

听得你一愣一楞,专业啊,高冷范啊。

您看啊,快降息了,指点财路了,俺们是不是要赶快屯一点债券放着?

“传统”理财顾问没告诉你的,“降息”的确利好债券。

但是这种利好,在最强的时候,也不会超过0.2%

-

0.2%每一万元差20元。

-

每100万元,差2000元。

请问,您身为一个拿几百万理财的“富婆”,您在这听了四个小时,困得多吃了一碗花胶补身体,您花了2000元么。

债券价格买卖差价,本质上属于零和博弈。

但哪怕你猜中了走势,差价也不会超过0.2%

因此债券这一块,你的预期回报,就是4.5+0.2=4.7%每年。

这是一个非常非常低的回报率,低得你都不好意思见人。

二) 股票

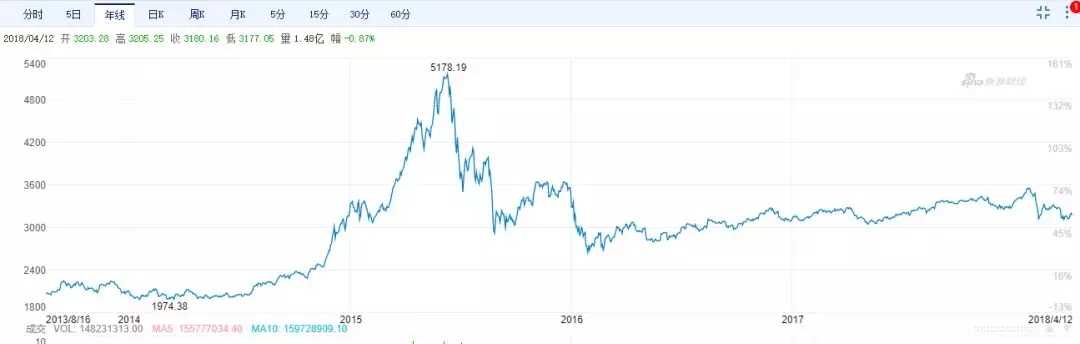

理财经理的第二句话:14年三季度正式降息后,应该买股(指数挂钩的etf或者自建投资组合,不建议压在个股上)

这句话又是一个大忽悠。他依循的,是正统投资学理论“降息有利于股市”。

这句话的解释,我们要结合第五句来看。

因此在这里,我只先贴一个2014~2018年的股票走势。

三) 房产

真正令投资顾问原形毕露的,是第三句话:“2015年买房”。

-

这句话用浅一点的词来批判,叫做:不接地气

-

用狠一点的词来批判,叫做:诈骗

买房,买什么样的房,买哪里的房。

中国绝大多数“性质优良”的大城市,统统都“限购”的好吗。北京上海深圳广州南京杭州武汉成都。

买房一次,要交3%的契税+杂费。

卖房一次,要交5.55%的营业税+2%的个人所得税+中介费+房产税

部分城市,二年/五年/八年限售的好吗。

而且,你还没有涉及“房贷”呢。

这还仅仅是“表象”的错误。真正的“骨相”错误,隐藏得更深。一般人不容易察觉,普通读者也挖不出来。

你说的买房,你用的是哪一块资金买房??

按照作者的意思,他似乎是想说:

-

2013年买债券

-

2014年把债券全部都抛了,统统压入股市。底部进入,顶部抛出。

-

2015年,把所有的股票统统抛了,买入房产。

-

2016年,把房子全抛了,买入美股。

这样的话,他用的是一种“耍流氓”的算法。

2013~2016,每一年,他都追逐“表现最好”的市场,而且每一年都是All in.

但是你这样的算法,逻辑上又是互相冲突的。

债券的真正牛市,是2014.1~2016.10,2013年只是小浪花,你赚不到大钱的。

2014年,是股市和债市“双飞”。但是你的资金只有一笔。

你把“股市收益率+债市收益率”二者相加,这是纯诈骗的算法。

同样道理,就不吐槽你无缝连接股市行情了。

债券买卖,也当你没有0.1%手续费了。

2015年你买入“房产”。你该怎么买?

绝大多数“优质”核心城市房产,都是限购的。有钱都不能买。

而且买了以后,也涉及到各项税费。税费之重,二年内跑短差,都是不可承受的。

更别说还有大量城市限售了。

“美林时钟”的四大象限,是骗小孩子的。

哪怕在华尔街,也是鉴别“半瓶子醋”。根本没有实战价值。

谁要是张口闭口,股债切换,必属骗子和菜鸟无疑。

别的不说,你抛售100亿美金债券,换成股票,没有实体经济理由。SEC非找你麻烦不可。

好了,我们换一种说法,不说“接力赛”。我们改说“配置”。

-

2013年的现金流收入,尽量多配置债券

-

2014年的现金流收入,尽量多配置股票

-

2015年的现金流收入,尽量多配置房子,囤积至今。

-

2016年的现金流收入,尽量多配置美股。

听起来很美妙是不是。

牛皮又吹错了。

因为你按照“配置”的思路,你就无法穿越“牛熊市”。

你看股市,在2015年冲高回落。可是你要讲“配置”的话,2016年马上就回吐一半涨幅。

债市同理,2014年是涨得很好,但是2017就回吐了。博差价本身就是零和游戏,最终还回被打回到4.5%息面票率。

如果你改以“配置”的思路,你的回报就会非常平庸。

这直接引出了我们第五句话。

四) 美股

资金出海,槽点太多。汇率损失,税收交到哭。

此节暂略。

五) 回报

整篇微博问答,精华中的精华,高潮中的高潮,是这句话:“如果千万级的资金操作得当,2013至今应该已经翻倍了”。

哥哥听了这句话,头发都竖起来了。宛如鳟鱼漂浮在空中。

{唐伯虎点秋香,鳟鱼}

哥哥看一下债券的回报率,看一下A股的回报率,再看了一下美股的回报率。(房产不用看)

美股在整个2014~2016年,都几乎没有涨幅。

如果你是按照“配置”的方法,放1/4的资金在美股上,那可以说是损手烂脚,毫无回报。

你只有“截取”美股表现最好的2018年,则他差不多有+20%的涨幅。

摊薄到四年,平均每年回报仅+5%

A股差不多也是同样数量级。

无论你是投资债券,A股,美股,回报都非常差。

四五年下来,大盘回报+30%都没有。

可是你这个牛皮烘烘的理财顾问,买一点债券,买一点A股,买一点美股,大杂烩。

居然空口大话说,“早应该翻倍了”。

三瓶浓度30%的稀硫酸,怎样兑换出一瓶浓度99%的浓硫酸。

你说呀,说呀,你倒是说呀。

你知道“传统”理财顾问,最令人恶心的地方是什么。是张嘴就吹。

前面你说2015年换筹买入房产,是你不懂房产。在一个陌生的领域,一撒谎就露出无数马脚。

而你这句“2017年至少已经翻番”,则是存心歹意,居心十分不良的蓄意误导。

好比微商忽悠人,总说三个月大发财。

“传统”理财顾问,给客户的牛皮,永远都是四五年翻番。

而丝毫不考虑揭开盖子,你卖的都是什么垃圾。

这几乎都已经形成套路了。前途永远是光明的,只要你遵循证券投资理论,并且支付佣金管理费。

但是道路是曲折的,因为操作得当,而客户是永远永远不会“操作得当”的。

三个大盘只涨了+30%的市场

要吹得轻松+100%

怎么可能“操作得当”。

如此大幅超赢市场,您还不如去买彩票。

当客户跟在你的手下,老老实实做了几年。抬头看,年化只有5~6%的回报,积累十年都没有翻番。

而你对他们的解释,仅仅是轻飘飘的一句“操作不得当”。

传统理财顾问,我不是说你弱。

我是说你不积德啊。

水库微信大群,目前是从1群到73群。 一群又称元老院。主要是论坛元老在里面。目前可有名额的可免费加入的只有73群。大群免费,原则上每个人只能加一个大群。已经在水库各大群的,请不要再次加群,以节省群资源。需要入群的库友请请直接添加徽信:689574 验证语:入群

相关文章

相关文章 精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们